La flambée du prix des maisons et, par conséquent, celle de la mise de fonds, a compliqué la tâche de nombreux premiers acheteurs au cours des derniers mois. Certains ont d’ailleurs frappé à la porte de papa et maman pour obtenir un petit coup de main financier.

Caroline Lizotte l’avoue d’emblée. Depuis un an, jamais cette conseillère en financement hypothécaire à BMO n’a eu sur sa table autant de dossiers de premiers acheteurs impliquant une participation financière des parents. « Désormais, une transaction immobilière sur cinq inclut un don ou un prêt parental. C’était même le cas pour le tiers de la douzaine de dossiers que je traitais au début du mois d’août », observe-t-elle.

Pourtant, la contribution de papa et maman était plutôt rare au tournant des années 2000, tient à préciser cette experte qui évolue dans ce métier depuis 20 ans. « En fait, elle survenait principalement lorsque l’acheteur éprouvait des problèmes de crédit. Aujourd’hui, note-t-elle, cette pratique est devenue monnaie courante, peu importe la situation économique de l’enfant. »

L’augmentation du prix des maisons — plus de 25 % en un an dans certains secteurs du Québec — explique en grande partie cette tendance, avance Simon Giroux, courtier hypothécaire et conseiller en sécurité financière de GPS Équipe Conseil, à Blainville. Le resserrement des règles d’emprunts hypothécaires, qui exigent désormais une pré-qualification à des taux d’intérêt de 5,25 %, ainsi que la mise de fonds de 20 % pour éviter une prime d’assurance, sont aussi pointés du doigt.

Une bonne idée de contribuer ?

Est-ce pour autant une bonne idée de la part des parents de s’inviter au cœur d’une des plus importantes acquisitions qu’effectuera junior au cours de sa vie ? « Pourquoi pas ? répond du tac au tac Pierre-Raphaël Comeau, conseiller expert en gestion de patrimoine à la Banque Laurentienne. Pourvu que la contribution soit faite avec réflexion et préparation, il n’y a aucun mal à ce que les parents, financièrement à l’aise, puissent contribuer à l’achat de la propriété de leur enfant. » Un avis que partage l’ensemble des autres experts joints pour cet article.

« Le problème, c’est que la pandémie a sans doute précipité ce type de contribution dans bien des chaumières. Les impacts de ces décisions précipitées risquent de se faire ressentir au cours des deux prochaines années », craint le planificateur financier.

Même son de cloche de la part de Simon Giroux. Ce dernier redoute que les contrecoups de la surenchère du marché immobilier soient palpables dès le printemps prochain. D’ailleurs, dit-il, plus du quart de sa clientèle de premiers acheteurs l’ayant approché en 2021 a justement repoussé, par prudence, ses plans d’achat malgré l’aide financière des parents.

« Que ce soit 10 000 $, 20 000 $ ou 50 000 $, ce n’est pas un don d’argent qui se fait à la légère sur le coin d’une table », renchérit Pierre-Raphaël Comeau. « Les parents qui le font ont tout avantage à consulter un planificateur financier avant de donner quoi que ce soit. Et cette consultation, qui se déroule d’abord sans la présence de l’enfant, doit comporter une analyse approfondie des impacts sur l’épargne des parents à court, moyen et long terme », insiste-t-il.

Responsabiliser l’enfant

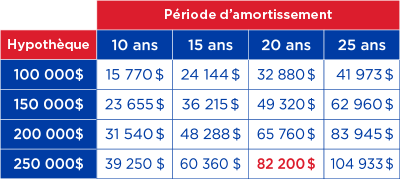

La viabilité d’un tel projet repose avant tout sur la responsabilisation de l’enfant, poursuit le planificateur financier de la Banque Laurentienne. « La toute première question que devraient se poser ces jeunes acheteurs n’est pas de savoir s’ils passent à la banque, mais plutôt, à quoi devront-ils renoncer en achetant leur bien immobilier ? » Il faut constamment rappeler aux futurs acheteurs que l’achat d’une propriété ne se limite pas qu’à un paiement hypothécaire mensuel. « C’est aussi des assurances, des coûts d’entretien, des coûts de rénovation, des taxes municipales et scolaires, des taxes de mutation, sans oublier les meubles et accessoires. » Dans bien des cas, c’est bye bye voyages, restos et autres gâteries !

À ce propos, la société américaine Bankrate publiait, en juin dernier, les résultats d’un sondage mené auprès de 1400 jeunes âgés de 25 à 40 ans, récemment devenus propriétaires. Les deux tiers des répondants (64 %) disaient déjà regretter leur achat immobilier en raison de coûts inattendus.

« Avant de donner ou de prêter une somme substantielle à l’enfant, je suggère fortement aux parents de tester la capacité d’épargne de ce dernier », indique Pierre-Raphaël Comeau. Par exemple, dit-il, on demande à l’enfant d’épargner pendant un an le coût d’une éventuelle hypothèque avec tous les autres frais liés à l’achat d’une propriété. Ou à tout le moins la différence de ce montant avec le coût actuel de son loyer. « En plus de servir de test, cet exercice permet de constituer un CELI ou un REER qui pourra être utilisé dans le cadre du Régime d’accession à la propriété (RAP) lors de la transaction », explique le conseiller.

À chacun sa contribution

La contribution parentale peut prendre la forme d’un don (en argent ou d’équité) ou d’un prêt. « Le don en argent représente la méthode la plus populaire », note Nancy Canuel, conseillère en financement hypothécaire chez Multi-Prêts hypothèques. « Ce cadeau financier doit provenir d’un parent ayant un lien de sang de premier degré avec l’enfant, notamment le père, la mère, les grands-parents ou encore un frère ou une sœur », mentionne la conseillère. L’acheteur est également tenu de déclarer ce don auprès de l’institution financière qui lui accorde son prêt hypothécaire.

Bien que le don d’équité soit généralement utilisé lors de la vente d’un bien immobilier des parents aux enfants ou aux petits-enfants, Nancy Canuel constate qu’au moins 5 % des transactions impliquant l’aide parentale favorisent cette option. « Certaines institutions financières, notamment Desjardins, permettent aux parents qui détiennent une valeur réelle sur leur résidence d’en offrir une partie sous forme de sûreté supplémentaire à titre de mise de fonds avec certaines conditions », explique-t-elle.

Toutefois, la formule de prêt parental figure rarement parmi l’option retenue, observe la conseillère de Multi-Prêts. Le prêt parental peut avoir comme effet d’augmenter le ratio d’endettement de l’acheteur, mentionne-t-elle. « Et, en plus, les parents seront tenus de déclarer à l’impôt les intérêts versés par l’enfant puisque l’achat d’une résidence personnelle n’est pas admissible à une déduction fiscale », précise Nancy Canuel.

N’oubliez pas le testament

Les parents qui choisissent tout de même l’option du prêt ont aussi tout intérêt à revoir leur testament, avertit Karine Précourt, directrice de la planification du patrimoine et de la fiscalité à BMO Gestion privée. « Le prêt devient un actif pour la succession. Si les parents souhaitent que la dette s’efface à leur décès, ils doivent le mentionner dans leur testament. En cas contraire, l’enfant devra rembourser la dette à la succession », explique la planificatrice.

Puisque le sujet de la succession est abordé, Karine Précourt tient à rappeler aux parents l’importance de ne pas confondre égalité et équité envers leurs enfants. « La jalousie entre fratries survient généralement lorsque la situation est jugée inéquitable, dit-elle. Les parents qui participent à une transaction immobilière pour aider un de leurs enfants doivent donc s’assurer que l’équilibre est rétabli de leur vivant… ou à tout le moins lors de leur décès. »

Protéger le don

Enfin, les parents qui acceptent de participer financièrement à l’achat de la propriété de junior ont avantage à protéger le don, que l’enfant soit en couple ou non, avisent nos experts. « Les biens acquis avant le mariage ou par donation sont exclus du patrimoine familial. Mais par prudence, il est primordial de documenter le don fait à l’enfant. En plus de la lettre de don exigée par l’institution financière qui accorde le prêt hypothécaire, on suggère fortement aux parents de faire ajouter une copie de cette lettre aux notes de dossier du notaire », recommande Pierre-Raphaël Comeau.

Afin que les parents s’assurent que le montant du don et la plus-value qu’il génère au fil des ans demeurent la propriété exclusive de l’enfant, nos planificateurs les encouragent à rédiger un document à cet effet. Une lettre dans laquelle figurent le montant du don, la date de la transaction, l’adresse de la propriété, la mention que le don ainsi que les fruits du don sont propres à l’enfant, la signature des parents, celle de l’enfant, sans oublier celle du(de la) conjoint(e), si tel est le cas.

Source : les affaires.com | octobre 2021 | Par Claudine Hébert

Un budget pour les fêtes.

Un budget pour les fêtes.

Renforcez votre système immunitaire avec cette préparation désaltérante bourrée de vitamines.

Renforcez votre système immunitaire avec cette préparation désaltérante bourrée de vitamines.